银行承兑汇票的特点

1.具备较好的流通性和灵活性。

商业承兑汇票既可以对其进行背书转让,又可以申请贴现,灵活度较高,缓解了企业在某一期限内的资金压力。

2.具备良好的信用和可靠性。

银行承兑汇票是经过银行核准并承诺无条件付款的,相当于将企业间的商业信用转化为更为可靠的银行信用,企业一旦收取了承兑汇票,相当于有了在一定期限内随时变现的保障。

3.降低资金成本。

对于信用好、实力强的企业,只需要按规定向银行交纳保证金,就可以申请开立银行承兑汇票,开展购销业务,并在付款期限内将资金交付于银行。

4.对交易双方均有益处。

对于收款人或持票人的卖方企业而言,可以利用远期付款的方式维持现有客户、积累新客户,以此增加销售额;对于出票人的买方企业而言,以有限的资金可以购进尽可能多的货物,大幅度地降低了所需货物对运营资金的占用,缓解了资金不足的压力。

银行承兑汇票资金成本分析

银行承兑汇票的资金成本可以将其理解为贴现利息,也就是企业按照票面金额、贴现日、对外付款日银行贴现利率以及承兑汇票期限等计算的贴现利息。

所以,企业在取得银行承兑汇票时,一定要考虑到变现成本。企业取得银行承兑汇票的途径不同,其资金成本也有所不同,会存在实际资金成本高于贴现利息的情况。

通常情况下,企业取得银行承兑汇票的方式分为以下两种:

一种是在购销业务中取得的商业汇票,其资金成本的计算较为简单,即与银行贴现利率计算的贴现利息大致相同。

另一种是向银行融资取得的商业汇票,这是银行向企业授信的一种融资业务,由付款人(被授信企业)出票对外支付,再由授信银行进行承兑的商业汇票。以这种方式取得的银行承兑汇票,在申请出票时应按票面金额向银行交纳一定比例的保证金,且保证金的存款期限必须与承兑期限相同,同时保证金也被用于到期兑付。

所以,通过银行融资的方式取得的银行承兑汇票,其资本成本应在考虑保证金的前提下进行计算,而后将资金成本水平与其他融资方式的成本水平相比较,为企业进行融资决策提供可靠依据。

银行承兑汇票贴现中的风险防范

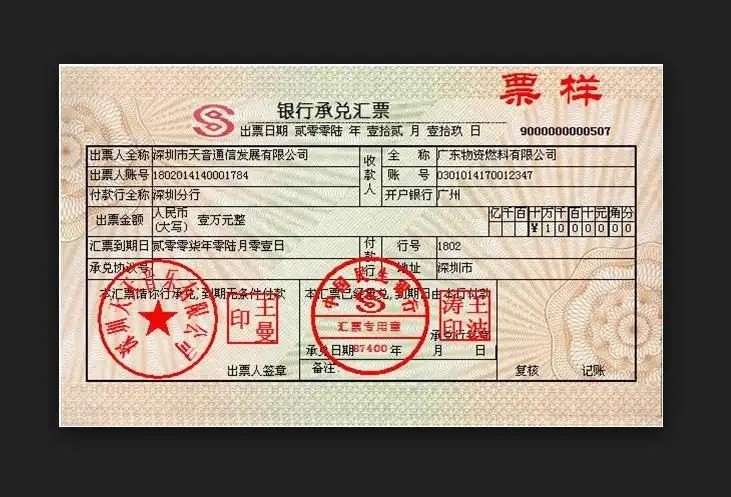

1、注意从承兑汇票外观上鉴别真伪。银行承兑汇票的印刷有着严格的规定,其色泽、尺寸、花纹图案都有不同于其它重要空白凭证的特点;各签发行都有各自银行特定的暗记和行徽,紫光灯下,其水印图案、各色纤维清晰可见;冠字号码在汇票背面呈红色渗透效果等等,这些都是防伪的道屏障。

2、注意从票面记载事项上鉴别真伪。银行承兑汇票作为一种集结算、融资功能为一体的结算工具,对其票面的记载事项填写都有严格的要求,如付款行全称填写的语序,大写日期月、日填写应加“零”等。犯罪分子不可能完全了解银行内部规定,因此容易在伪造票据“记载事项”环节上露出马脚,故审查汇票的记载事项是识假防诈的重要环节。

3、注意对汇票专用章的鉴别。各专业银行都有自已统一刻制的汇票专用章,都有确定的规格、字序和字间距。假票上的印章与真正的汇票专用章一般都有较大的出入,因此,受理汇票时,首先应到汇票签发行对应的本地行对汇票专用章折角核对,辨别真伪。

(1)时间4月20天+5月31天+6月30天+7月31天+8月31天+9月17天+3天=163天(如果是异地贴现另加3天划款期限)

(2)利率是各行是按国家票据挂牌价上下浮动定的,如6%是年利率,要转换成日利率计算,该日利率是6%/360。

备注:对于一些外地票据,或者汇票到期日不是法定工作日的票据,银行会根据实际设定调整天数,例如:异地票据(不是同一个城市的),到期天数在原来基础上(票据到期日-贴现日)再加3天。因为异地票据需要办理时间。同样如果到期日是法定的节假日,汇票到期当天也是无法承兑的,这个时候银行会根据需要再顺延调整贴现天数。